【推薦】戰勝標普15年,至今業績無人打破!他說比特幣價格越高,風險就越低

摘要:業績至今無人打破左中括弧

業績至今無人打破左中括弧

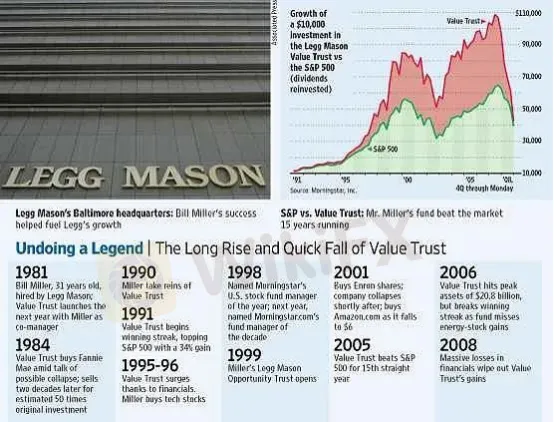

可能很多投資者都聽說過比爾米勒的傳奇投資故事。他曾經是金融業的超級巨星,不僅被評為“十年基金經理”,還是全球金融界十大傳奇投資人之一。他所管理的基金連續15年戰勝標普,這是至今無人打破的記錄。這個紀錄已經遠遠超過我們耳熟能詳的彼得·林奇,而且在比爾·米勒之前,甚至沒有一個公募基金經理能夠連續10年戰勝市場。

如果在1990年投資比爾·米勒的基金1萬美元,最高業績能變成9.2萬美元。

價值投資,逆向投資

米勒的風格是典型的價值投資,逆向投資。在好公司下跌的過程中勇於買入,而在市場達到共識的時候勇於做空。他持有股票的週期也很長,一般為5年。

他對價值投資的見解與巴菲特、芒格或者是更早的格雷厄姆完全不同,他既不看重現金流和短期內產生利潤的能力,也不根據財務指標來判斷它們是否太貴或者很便宜。米勒所看重的,是一個公司的“最大價值”。

米勒認為,不是每家公司都存在“最大價值”。實際上,具有米勒所說的“最大價值”的公司通常改變了世界,像亞馬遜、穀歌等。過去,他買的東西都是他自認為很有價值的,完全基於自己對技術和經濟大趨勢的分析。舉個例子,米勒的基金Value Trust在亞馬遜1997年上市之後成為了其第二大持股人,僅次於亞馬遜創始人兼CEO傑夫貝索斯。

米勒最成功的股票都具有以下特點:

1、它們往往具有很低的估值水準。

2、它們是自己行業的領導者。

3、它們擁有真正關心股東價值的管理層。它關係到管理層在開展業務時制定正確的決策的能力。如果我們不相信管理層正在增加企業的價值,那麼,我們就不會持有這家公司。

4、它們擁有的基本經濟模型使之能夠取得高於資本成本的收益。具有成長性的公司通常比沒有成長性的公司更有價值。如果一家公司取得的收益低於它的資本成本,那麼,它成長得越快,它的價值就越小。取得的資本收益超過其資本成本的公司才會創造價值;資本收益低於資本成本的公司是在毀滅價值。盈利結果等於資本成本的公司是以資本增加的速度在增加價值。

這些因素轉換為古老的格言就是:買公司,而不是買股票。米勒說:我們的方法與別人方法的不同之處在於,我們往往實際投資於這些企業而不是從事股票交易。我認為,許多自封為價值投資者的人,既不是對企業進行估值,也不是對公司進行投資。

比特幣價格越高,風險就越低左中括弧

2008年金融危機,由於他堅持逆向投資,米勒的資金遭受重創,不久就損失了近三分之二的收益。他在金融股的暴跌中,大跌大買,這種過去持續有效的方法在2008年突然失靈了。而且米勒不斷中地雷'。他投資的貝爾斯登、華盛頓互助銀行、花旗集團、美林證券、房地美和AIG等公司最後不是被收購就是被政府接管,給基金造成了慘重損失。這次的損失直接導致米勒退出Value Trust。後來他在接受採訪時說,從一開始,自己就沒能恰當地估計到那場流動性危機的重要性。

事實上,當年美國許多長期業績出色的基金,在2008年一樣跌幅巨大,比如著名的富達麥哲倫基金,在2008年也下跌了49.4%。中國的股票基金當年平均跌幅都有54%。不過他後來東山再起,還買下了這個基金。也就是他現在管理著Opportunity Trust和一個小型收益基金,還包括米勒收益基金。

既然掌握了控制權,米勒就不用在擔心虧損或管理,他全身心地投入在基金的發展上,他在投資的時候也能積極承擔風險,包括把資金投入比特幣。他說:我期望讓Opportunity fund,尤其是對沖基金選擇的是可以增長無數倍的投資,20%的回報是不夠的。

米勒從2014年開始,還把自己1%的淨資產投入了比特幣,當時的交易價格是200美元左右。當時斷定這一數字貨幣具有大規模的經濟顛覆潛力,其潛力遠遠超過了虧損的風險。不同於其他投資者,比爾·米勒直到今天也沒有出售自己的比特幣。

在他看來,比特幣的總量是2100萬枚,並且它還是去中心化的,未來很可能會大有作為。在投資收益上,他覺得比特幣價格會越來越高,他的回報率就可能是1000倍,甚至比1000倍還要高。當然,如果它的價格越來越低,哪怕是歸零,那他手裏依然拿著比特幣。這在他看來,都是一種投資,既然是投資就要承擔風險。

最近他在接受媒體採訪時表示,“關於比特幣,有趣的一點是,價格越高,風險就越低。因為它還處於採用週期的早期階段,這與絕大多數股票相反。比特幣的總供應量以每年不到2%的速度增長,從價格上看,需求的增長速度顯然比這快得多。只要做到這一點,比特幣很可能會走得更高,甚至顯著更高。但是你必須做好心理準備,比特幣會具有很大的波動性。如果你無法承受這種波動性,你就不應該持有比特幣。但是,它的波動性就是你為其支付的價格。”

比爾·米勒曾在1999年寫了一封著名的信。關於這一封信,羅伯特·漢格斯特龍認為將會被投資者和學術界所研究,因為這封信“是一場經典的爭論”。

《比爾·米勒的一封信:我對價值的理解》

吉姆:

我經營的萊格·梅森增值信託基金可能是引發你探討增值/成長問題的罪魁禍首,原因是我們公司被《投資者商業日報》列入增值指數欄中,並持有戴爾和美國線上的大量股票(我們並未持有朗訊和微軟的股票)。

當然,當1996年我們以4美元的價位買入戴爾並以6美元以上的價位賣出,且資本回報率達到4 0%的時候,沒有人會認為我們是異端邪說者。當我們在1996年後半年以每股15美元價位買入美國線上的時候,許多人都認為我們是傻瓜。他們認為美國線上由於因特網和微軟的出現,或由於經營不善即將垮臺。(注意,由於後來的配股,調整後的價格比爾的購入價要低得多,戴爾僅為每股2美元,美國線上僅為每股7.5美元。)問題仍然是如何估算他們的價值?估算的方法不外乎是在深層次內看他們的價格與收益比以及價格與帳面值比。

解決問題的部分答案還在於總體投資戰略。許多基金管理者每年將他們的資本構成來個百分之百的大轉換,瘋狂地追尋那些有利可圖的股票。相比之下,我們接近冰期的11%的周轉率是異乎尋常的。找出好的企業,低價吃進,大量持股,長期擁有,這在過去曾是一個理智的投資戰略。

在投機市場上,長期持股是極為罕見的,但這正是我們所做的。我們不會因股票上漲或時間的流逝而輕易拋掉好企業的股票。我們沒有理由這樣做。

一個更好的答案在於,價格和價值是兩個完全不同、相互獨立的變數。正如巴菲特所指出的那樣,在增值與成長之間沒有理論上的差異;任何投資的增值都是企業未來現金的流通量折成現值的結果。

增值和成長並不能在結合點上完全被切割開,這兩個術語主要是被投資諮詢家用來劃分資金管理者並告知其客戶的。它們代表股票的特點但不代表企業的特點。正如查理·芒格所說的,將二者區分開純屬“無稽之談”。

自從1982年以來,市場對資金管理者的淘汰率高達91%。這對我來說是一個高效的數字,因為現在電腦已不再是稀罕的資源,資料庫亦隨處可得,基於財務的股票要素分析(價格與收益比,價格與帳面值比,價格與現金流量比等等)也可以通過電腦進行查驗,但他們並不能導致輝煌的業績。

各種對股票要素組合的分析表面看起來掌握了必勝的秘訣,但都會很快消失殆盡。超常表現的秘絕不存在於任何演算法之中。

任何超常發揮的投資組合,在某段時間內能成功是因為具有價格錯位的保險性。市場對這個未來數的估計是錯的。我們通過比較市場對此公司的估值以及我們自己對公司的估值,用多種要素組合的方法來找出價格錯位。

我們首先進行財務方面內容的計算,然後轉向私人市場價格分析,還要進行全部購入杠杆分析以尋求收盤額,當然還要進行現金流通折現模式的計算。

股價的評估是一個充滿活力的過程而不是一個靜止不動的過程。當我們首次對美國線上進行估值時,它的交易值在15美元上下,我們認為它值30美元左右。現在我們估算它的股值在110美元到175美元之間,這種估算是基於保守的現金流量折現基礎之上的。如果我們關於長期經濟模式的說法是正確的,數字可能會更高。

當我們購買通用汽車或大通(Chase)股時——古老、易懂的績優股,亦或當我們購買長期的低價股票反鬥星(Toys“R”Us)和西部數據(Western Digital)股時,沒有人對我們的做法提出異議,因為我們是在他們大規模虧損的期間購買的。問題出在當我們購買戴爾和美國線上時,他們開始反對我們。

他們反對我們最厲害的地方是我們沒有像其他增值商人那樣在戴爾股票漲到8美元時,將他們拋出。從歷史上講,電腦股的交易收益徘徊在6美元到12美元之間,所以當戴爾股的收益超過1 2美元時它就不再是一個增值股了。

看到人們如此頭腦簡單,只會運用財務方法計算,然後將結果進行線性換算,並基於此進行決策,我們感到有些幸災樂禍。它比實際估算企業值應進行的工作要簡單的多,同時也能使我們為客戶進行更徹底的分析,取得更精確的結果。

我們擁有通用汽車和美國線上的股票,原因是相同的:市場對價位的估計是錯誤的。兩家公司都在以低於其潛在內在價值的價位進行交易。

致以良好的祝願

比爾·米勒

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

Sam的港股投資日常:恆指現身懷六甲 夜期及ADR向好

周二恆指高開後,初段反覆回軟至29263.98點後反彈,最高升至 29527.67點後再回軟,全日呈近「W」形走勢,波幅 263.69點。恆指收報 29476.19點,升156.72點或0.53%,在缺乏北水的支持下,成交只有1499.38億。

【好文】勝率接近70%的策略能盈利嗎?看數據說話

指標的組合是邁向更好交易體系的第一步。金融市場的非線性使得只有一個指標不太可能在大部分時間裏預測市場。

Mars :(0120技術分析) GBPUSD 波段行情的細節

日線: 呈現上升趨勢依舊在區間內震盪,近期也產生了一個新上升規律(細的趨勢線)

王奕傑:1/20 鎊紐 走勢

鎊紐日線呈現空頭趨勢,市場行情一度來到近1個月高點1.916關鍵阻力點,當前關注後續若突破近1個月高點,或是上升力道不足仍走空頭趨勢的思維。

天眼交易商

熱點資訊

英國FCA取消對KBFS Financial Limited的授權

塞浦路斯CYSEC對11家未經授權的投資公司發出警告

Bitcore最新受害者爆料詐騙手法:網友加LINE邀投資,誘導加碼拒出金

澳洲ASIC監管機構吊銷了JB Markets的澳洲金融服務牌照

交易環境測評:2024年外匯券商點差排行榜TOP5

爆雷跑路黑平台HERO竟有共犯?起底外匯跟單資金盤Gainer蓋諾

塞浦路斯CYSEC 將 Leverate利瑞從投資者補償基金中除名

FCA 警示可疑複製公司冒充合法的Forexeze Limited

外匯經紀商是怎麼賺錢的?他們和交易者是命運共同體嗎?

塞浦路斯CYSEC對FXORO母公司處以36萬歐元罰款

匯率計算